方正中期期货有限公司

第一部分 国内经济解读

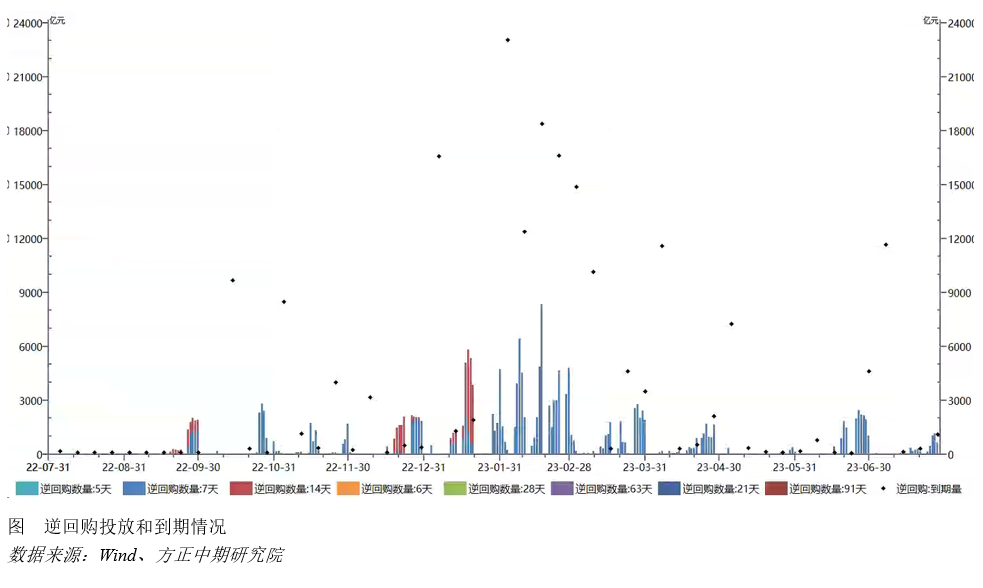

国内方面,数据显示6月企业利润跌幅收窄,呈现继续修复趋势。行业差异有所减小,制造业利润高仍处于高水平,其中电子制造业利润修复明显。7月乘联会乘用车销量预计同比小幅下降,新能源汽车则同比大幅增长。结合7月已公布的高频数据来看,经济仍在二季度底部之后的改善趋势之中。央行本周公开市场操作净投放流动性2290亿元,短端资金利率维持稳定。本周结束的中央政治局会议,对经济定调仍谨慎乐观,提出适时调整优化房地产政策,盘活改造各类闲置房产,并且没有提到房住不炒,政策风向有所改变。同时增加消费刺激方面表述,并提到有效防范化解地方债务风险,制定实施一揽子化债方案。此次会议政策内容超预期,并成为提振风险资产尤其是股票市场信心的主要原因。其他政策方面,住建部要求落实降低首付和利率、房贷“认房不认贷”等措施。证监会拟完善上市公司大股东及高管短线交易监管。

第二部分 海外经济解读

一、美联储如期加息25BP

美联储7月议息会议如期加息25BP,并为继续加息与否留足可选空间;鲍威尔重申抗击通胀的决心以及今年不降息的预期,未来加息仍将取决于数据,未来仍有较大不确定性;美联储7月议息会议基本符合市场预期,会议声明及鲍威尔讲话偏中性,无意外的鹰派或者鸽派措辞出现,故市场反应有限,美元指数和美债收益率小幅回落,贵金属小幅上涨。具体来看,美联储如期加息25个基点,将联邦基金利率的目标区间上调至5.25%到5.50%,至2007年以来的最高水平;美联储已累计加息11次,累计加息幅度达525个基点。FOMC声明显示,经济活动以温和步伐扩张;就业增长强劲,失业率保持低位。美联储7月会议声明措辞与6月发布的声明相比变化不大,就业增长仍然强劲,并称经济以“适度的”步伐增长,较之6月会议时采用的以“温和的”步伐增长的措辞更为乐观;联储对政策选项保持开放态度。美联储主席鲍威尔在新闻发布会上表示,未来加息仍将取决于数据,任何政策决定都将采取逐次会议逐次分析的方式,决策者们只能就下一步货币政策给出有限的指引;9月加息和不加息都有可能,美联储没有决定每隔一次会议加息;今年不会降息,FOMC有几位成员称预计明年会降息。美联储工作人员不再预测今年会出现经济衰退,预计通胀率到2025年前后才会回落至2%。美联储7月如期加息25BP,并为继续加息与否留足灵活性;鲍威尔重申抗击通胀的决心以及今年不降息的预期,并表示能够边降息边缩表;本次会议声明和鲍威尔讲话无意外的鹰派或者鸽派措辞,整体偏中性,对市场影响有限。本次加息25BP后大概率结束本轮加息周期,9月加息概率小,后续政策调整预期仍存在较大的可选择性和不确定性,更多的关注通胀回落程度、就业表现和经济表现。美联储2023年加息周期结束,但是降息概率小,预计当前利率持续至2024年一季度,二季度开启降息周期。

二、美国二季度GDP和初请失业金人数表现强劲,美元美债大幅拉升

美国二季度GDP和最新初请失业金人数表现强于预期,美国就业市场韧性扔较强,美国经济强劲,经济衰退的预期继续降温;虽然美联储再度加息可能性小,但是经济强劲表现依然增加了美联储再度加息预期概率;受此影响,美元指数和美债收益率大幅上涨,贵金属承压大幅回落。具体来看,美国第二季度实际GDP年化环比初值升2.4%,表现强于1.8%的预期和2%的前值;个人消费支出环比初值升1.6%,表现强于1.2%的预期,前值升4.2%;核心PCE物价指数年化环比初值升3.8%,表现低于4%的预期和4.9%的前值。另外,美国至7月22日当周初请失业金人数22.1万人,为5个月新低,表现强于23.5万的预期和22.8万的前值,就业市场表现韧性较强。美联储持续大幅加息冲击下,美国经济衰退出现可能性较大,但是近期的经济数据表现使得经济软着陆的预期持续升温,对大宗商品形成利好影响,对贵金属形成利空影响。初请失业金人数好于预期,表明美国劳动力市场的力道具有韧性。由于劳动力市场的韧性支撑了消费者支出,同时企业加大了设备投资,美国第二季度经济增长速度超过预期;GDP数据的意外上行也表明,有可能令经济避免出现衰退,或者说出现软着陆的可能性大。尽管近期如初请失业金、住房开工率以及二季度GDP等宏观数据表现强劲,暗示美国经济继续增长,经济软着陆预期升温;但是不排除仅仅是昙花一现的表现,类似于2023年2月初公布的美国1月宏观数据表现强劲、随后就走弱的表现;因为核心美债收益率仍维持倒挂状态,PMI数据仍偏下行,原油价格再度上涨以及政策收紧影响依然在兑现,所以依然要警惕美国经济未来下行风险,大宗商品冲高回落风险。美国经济数据表现强劲,后续政策调整预期仍存在较大的可选择性和不确定性,美国通胀能否顺利回落尚有不确定性,更多的关注通胀回落程度、就业表现和经济表现;但是美联储加息25BP后大概率结束本轮加息周期,9月加息概率小,美联储2023年降息概率小,预计当前利率持续至2024年一季度,二季度开启降息周期。

三、欧洲央行如期加息25BP,9月继续加息可能性大

欧洲央行将三大主要利率均上调25个基点,为连续第九次加息,符合市场预期,利率达到2008年9月以来最高水平。欧洲央行表示,总体上,基础通胀仍然较高,通胀预期仍将在太长时间内居高不下,利率决策将继续基于对通胀前景的评估,关键利率将设定在足够严格的水平上;未来的决定将确保在必要的时间内,利率将被设定在足够限制性的水平,以实现通胀及时回归到2%的中期目标;将最低准备金的报酬设定为零。欧洲央行行长拉加德称,九月可能加息,也可能暂停加息,但不会降息。尽管欧洲经济面临衰退风险,但是欧洲通胀仍维持在高位,并且没有持续大幅下降的明显迹象,欧洲央行或将继续加息,9月再度加息25BP概率大,当前亦要关注通胀回落程度和经济衰退进展。对于欧元而言,欧元短期面临调整,但是欧洲央行继续加息使得美欧政策差继续收窄,欧元中长期仍将维持震荡偏上行的走势。

四、欧元区PMI持续下行增加经济衰退信号

欧元区7月PMI数据将继续超预期下行,欧洲经济衰退预期继续升温,对欧元而言形成偏利空影响;在一定程度上降低了欧洲央行偏鹰的货币政策,但是高通胀持续冲击下,难以改变欧洲央行的加息步伐。具体来看,欧元区7月制造业PMI初值为42.7,表现不及43.5的预期和43.4的前值;服务业PMI初值为51.1,表现不及51.5预期和52的前值;综合PMI初值为48.9,表现不及49.6的预期和49.9的前值。德国7月制造业PMI初值为38.8,表现不及41的预期和40.6的前值;服务业PMI初值为52,表现不及53.1的预期和54.1的前值;综合PMI初值为48.3,表现不及50.3的预期和50.6的前值。法国7月PMI数据表现同样不及市场预期和前值。欧元区私营部门经济在三季度开始延续萎缩态势,制造业持续疲软,对服务业的溢出效应加剧,企业综合经济活动萎靡,暗示经济衰退风险继续增加。受制造业拖累,德国综合PMI一年多以来一直低于50,目前接近2020年疫情爆发时的水平,服务业增长连续第二个月放缓;法国制造业和服务业也再次萎缩,欧元区整体PMI数据也显示私营部门进一步收缩;经济活动运行继续走弱,欧元区经济继续走弱甚至是陷入衰退可能性大。尽管经济面临衰退风险,但是欧洲通胀仍维持在高位,并且没有持续大幅下降的明显迹象,欧洲央行将继续加息,7月和9月各加息25BP概率大,当前亦要关注通胀回落程度和经济衰退进展,关注7月27日议息会议,加息25BP概率大。对于欧元而言,欧洲央行继续加息使得美欧政策差继续收窄,欧元中长期仍将维持震荡偏上行的走势,美元指数中长期震荡下行趋势将会持续。

第三部分 核心外汇行情分析

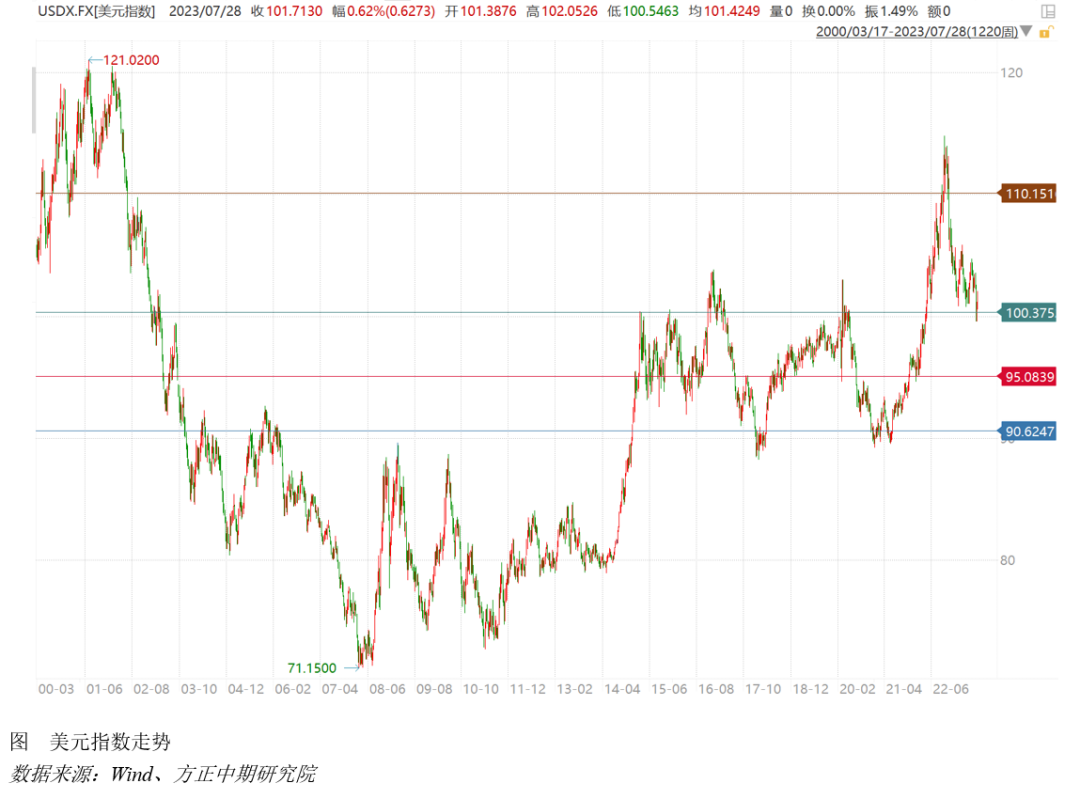

美元指数:美联储最青睐的核心PCE数据继续回落,核心价格压力有所缓解,进一步增加美联储更接近结束其自1980年代以来最快的加息周期预期,美元指数和美债收益率高位回落,美元指数跌0.05%报101.71。美元指数短线出现反弹行情或将会持续,但是上方空间有限;中长期整体弱势行情将会持续,跌破100后仍有下行空间,关注95支撑。

欧元/美元,美元指数走弱利多欧元,欧元兑美元涨0.36%报1.1017。近期欧元短期调整行情或将持续,但是不改变整体强势行情;美欧政策差将会收窄预期仍在增加,欧元上方关注1.15阻力位,整体维持震荡偏强行情,短期关注冲高调整的低吸机会。

英镑/美元:美元指数走弱利多英镑,英镑兑美元涨0.46%报1.2854。近期英镑短期弱势调整行情或将会持续,但是不会改变整体偏强行情,长线的震荡偏强行情仍是核心;上方首先关注1.3整数关口,突破后关注1.35阻力位,关注短期冲高调整的低吸机会。

美元/日元:美元指数走弱利多日元,然而日本货币政策并无市场所预期的鹰派,日元走低,美元兑日元涨1.21%报141.17。美元兑日元近期或将会继续维持高位震荡运行行情,日元再度回到150上方可能性小;日本将会逐步收紧超级宽松货币政策,实现政策的逐步正常化,助力日元逆转下跌趋势转向升值,故日元仍有较大的升值空间,做多日元依然是核心策略。

美元/离岸人民币:国内政策利好,美元指数走弱形成利好影响,人民币表现强势,美元兑离岸人民币下跌0.25%至7.1534。美元/人民币近期或延续宽幅震荡走势,下半年再度回到7以内可能性存在,上方涨至7.375前高位置的可能性较小;全球疫情发展节奏、中美基本面的变化趋势、两国货币政策分化,美元指数走势以及中美贸易关系,2023年人民币主运行区间为6.5-7.375。

第四部分 本周重要事件及数据回顾

第五部分 下周重要事件及数据提示