方正中期期货有限公司

近期,美国债务上限僵局得到实质性进展,本周将会进入国会两院投票表决,最后通过可能性大;美国通胀仍维持在高位、美国经济数据表现强劲且美联储官员均发表偏鹰派讲话,综合影响下,美联储政策利率调整预期与节奏再度转鹰,6月和7月再度加息1次预期较强,年内降息预期大幅下降。该逻辑影响下,贵金属仍有调整空间,贵金属调整将会为黄金投资提供新的入场机会,贵金属行情企稳再低位做多,风险偏好者亦可逐步构建贵金属多单。

正文

一、美联储政策利率调整预期及节奏持续调整

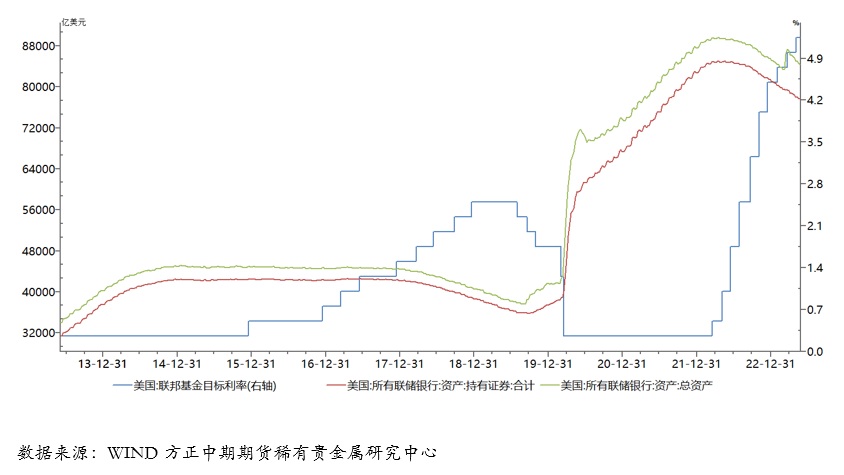

美联储经过2022年连续大幅加息后,2023年初加息周期接近尾声,美联储加息幅度逐步降低直至停止加息,待通胀回落和经济偏弱之际,再度开启降息周期。然而,美国银行业危机和债务上限问题的出现,使得美联储2023年货币政策调整预期出现“过山车式”趋势转变,对于贵金属的影响亦较为显著,伦敦金现盘中一度刷新历史新高至2081.82美元/盎司。

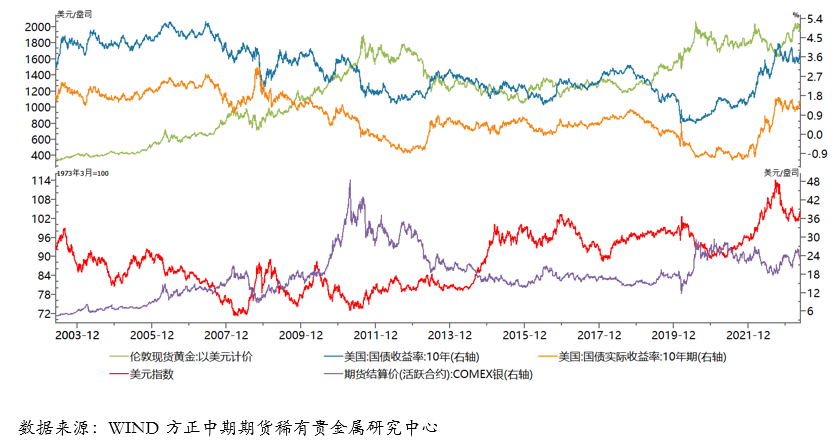

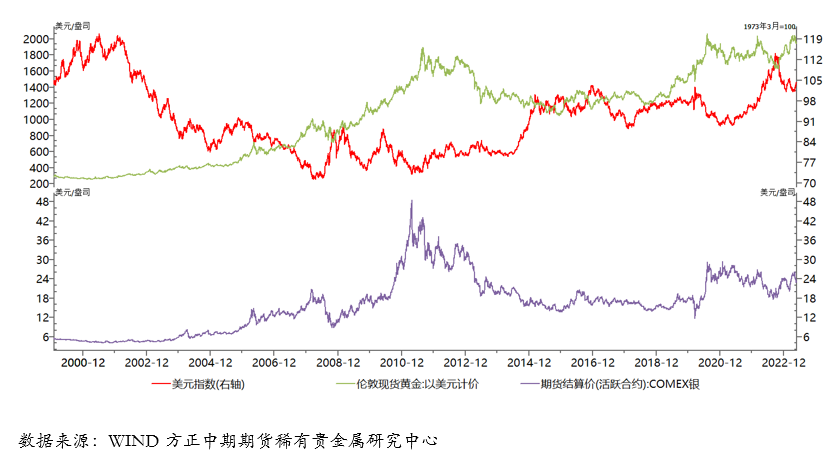

2022年底,美联储逐步放缓加息步伐,2023年1月美联储维持鸽派加息基调,美元指数和美债收益率表现弱势,利好贵金属和其他商品,贵金属呈现震荡偏上行走势,伦敦金现一度涨至1950美元/盎司关口。2023年2月至3月上旬,美国1月经济数据表现强劲,美联储加息预期再度转鹰,美元指数和美债收益率大幅反弹,利空贵金属和其他商品,贵金属高位回落,伦敦金现一度跌至1800美元/盎司关口。

2023年3月中旬至4月底,硅谷银行破产事件引发市场恐慌,美欧银行业危机持续蔓延,美联储加息的幅度、加息终点预期大幅调整,当时从从仍有加息100BP的预期调整为共加息25BP的预期(3月加息25BP后将会停止加息)、年底无降息预期调整为降息2-3次预期;避险需求和美联储政策大幅度转鸽预期利好,贵金属持续大幅上涨,伦敦金现一度涨至2050美元/盎司附近。随后美欧银行业危机得到一定的遏制,美联储货币政策调整的鸽派预期有所减弱,贵金属小幅走弱,伦敦金现跌至2000美元/盎司下方。

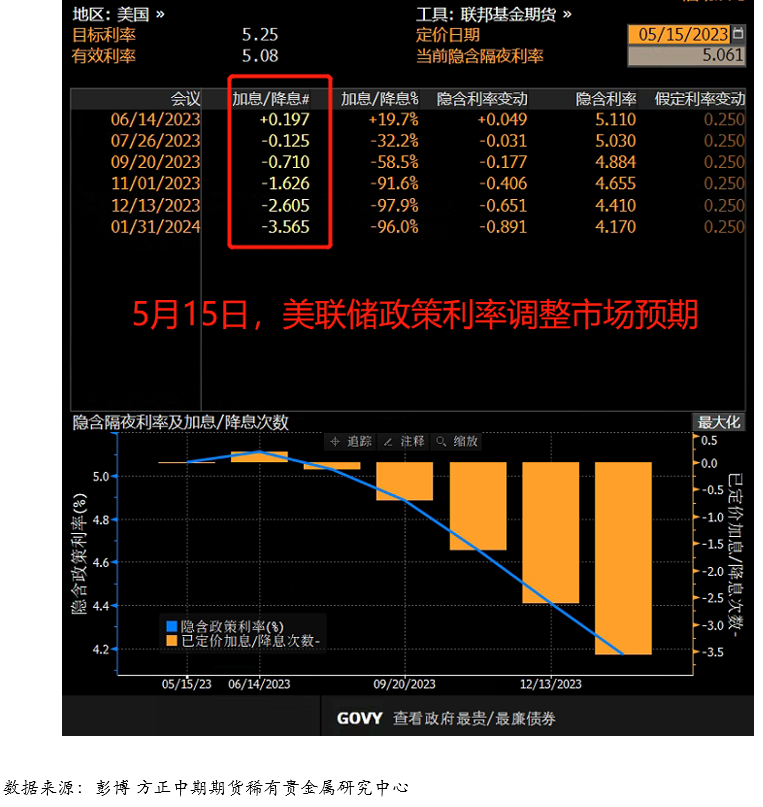

2023年5月初至5月中旬,第一共和银行破产,美国银行业危机进一步蔓延,美国债务上限谈判陷入僵局,债务违约风险不断加大,美联储政策利率调整预期再度偏鸽派转变,5月初加息25BP后将停止加息,年内将会出现3-4次的降息预期。避险需求叠加美联储货币政策再度转向鸽派预期影响,贵金属持续上涨,伦敦金现盘中刷新历史新高至2081.82美元/盎司高位。

二、美联储加息预期再度转鹰利空贵金属

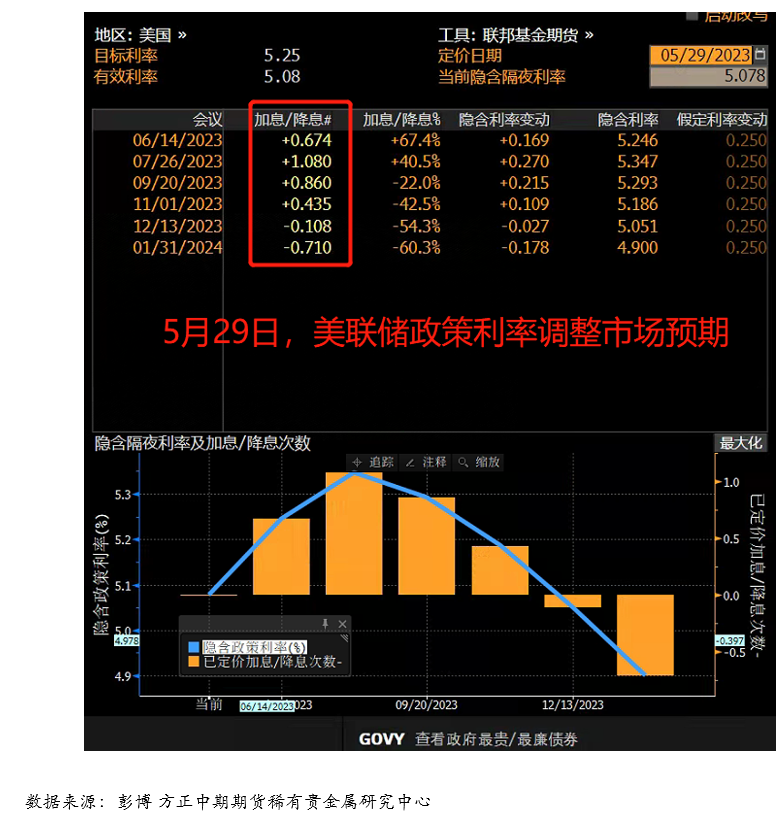

5月下旬以来,虽然美国债务上限僵局仍然在持续,但是美国白宫和共和党最后达成协议的预期较强,最后可以避免债务违约,并且不断取得实质性进展;美国银行业危机暂时没有再度蔓延,美国就业市场表现强劲、通胀仍维持在高位,距离美联储2%的目标仍有较大距离,宏观经济数据表现略强于预期,叠加美联储官员讲话偏鹰派影响,美联储加息预期不断转向鹰派。市场关注美联储后续政策调整预期,从加息周期已经结束、年内将会降息2-3次预期,迅速转变美联储6月和7月再度加息1次,对年内或不会出现降息预期。受美国债务上限僵局得到解决和美联储货币政策再度转向鹰派影响,贵金属承压持续回落,伦敦金现跌至1950美元/盎司下方,伦敦银现则一度跌破23美元/盎司关口。

三、美联储政策调整预期继续主导黄金走势

对美联储而言,当前仍然面临抗通胀、防风险和稳经济的权衡问题;尽管,美国政府债务上限僵局得到实质性缓解,美国债务违约可能性微乎其微,美国通胀维持在高位继续施压美联储,但是美国银行业危机仍未得到有效根除,美国经济衰退预期仍然存在,故美联储很难再度持续收紧货币政策,美联储四季度降息的可能性依然存在。

当前美国政策利率位于5%-5.25%,已经处于近二十年高位,如果美联储再度加息,对于资产错配和危机边缘的银行业的冲击将会进一步加大,不排除银行业危机进一步蔓延的可能,或引发新一轮的金融危机,故美联储再度加息的概率偏小。而通胀仍维持在高位,抗通胀背景下,美联储政策利率将会维持高位的时间进一步加长,降息的时间将会推后;关注美国经济衰退预期的演变,经济衰退预期下,美国四季度降息1-2次的可能性依然存在。

美联储加息节奏预期短时间内出现迅速转变,迅速从政策收紧转为政策宽松再度转向鹰派预期,对贵金属形成直接影响。近期一直强调美联储货币政策的调整已经被市场所计价,在没有进一步转向宽松或者增加鸽派程度前,美联储货币政策的调整已经被贵金属市场所计价,短期内更容易形成利多出尽的影响;一旦美联储货币政策调整预期再度转向鹰派或者不会出现市场所预期的鸽派,对与贵金属而言则会形成利空影响,故贵金属短线回调行情仍未结束。但是美联储货币宽松逻辑将是未来一段时间的主逻辑,此背景下叠加避险需求、配置需求以及储备需求,贵金属中长期仍有上涨空间。

四、黄金短期仍有调整空间 关注低吸机会

综合考虑美国就业市场韧性和通胀回落趋缓阻碍,以及下半年经济衰退预期、银行业危机和债务上限问题等,美联储再度加息的概率依然偏小,美联储利率维持在高位的时间将会拉长,预计美联储四季度降息1-2次可能性依然存在。美元指数短期上涨行情仍在持续,但是再度回到105.6的前高位置可能性小,中长期美元指数和美债收益率仍偏弱。

美联储货币政策调整节奏预期与经济衰退担忧继续主导贵金属行情,亦要关注突发地缘政治、银行系统性风险以及债务上行僵局等黑天鹅事件的影响。前期,美欧银行业危机和债务上限僵局引发避险需求,美联储政策收紧预期转向,贵金属前期持续走强;近期,影响贵金属行情调整的因素依然存在,美国债务上限僵局虽然仍未打破,但是最后妥协达成一致可能性较大,美联储官员整体维持偏鹰派讲话,降低年内降息预期,经济衰退预期暂无更明显的预期变化,美国银行业危机暂时缓解;以上诸多因素影响下,贵金属仍存在调整的空间。后续政策宽松转向、经济下行风险、央行购金持续等宏观因素下,黄金仍将会刷新历史新高,贵金属逢低做多依然是核心。

伦敦金刷新历史新高后出现调整行情,跌破1950-1970美元/盎司(445元/克)支撑,关注1900美元/盎司(430元/克)支撑,深跌可能性小;未来随着联储政策宽松预期兑现、央行购金持续、经济衰退担忧加剧以及避险需求等因素影响,黄金续刷历史新高可能性依然较高。白银一度跌破23美元/盎司整数关口(5400元/千克),继续关注该点位支撑,下方跌至22美元/盎司(5100元/千克)的可能性暂时偏小;上方关注继续26美元/盎司(5900元/千克)阻力位。贵金属偏弱行情仍未走完,贵金属行情企稳再低位做多,风险偏好者亦可逐步构建贵金属多单。风险事件引发避险需求,政策将转向宽松,贵金属中长期行情仍偏强,逢低做多依然是核心。