一、月度走势综述

6月下旬以来,美联储官员在多种场合纷纷发表鹰派观点,令市场对于年内还有两次加息深信不疑,美债利率一度反弹至本轮加息以来高位,驱动贵金属价格调整至再下一台阶,CMX黄金价格下探至1900美元/盎司整数关口。7月以来,随着美国6月非农就业数据表现弱于预期,以及6月通胀CPI超预期下滑至3%水平,市场风险偏好大幅扭转,一度预期2024年初美联储将会降息,美元指数大幅调整创出年内新低,贵金属价格结束调整重回上涨趋势,CMX黄金7月涨幅1.87%, CMX白银涨幅7.81%。由于美国实际利率下降幅度偏小,黄金价格反弹幅度相对较弱,仍然位于2000美元/盎司以下波动,白银受强劲的工业需求驱动表现更为强劲,金/银比值下跌至80以下。

图1:CMX黄金和CMX白银主连日K线图

数据来源:文华财经国际衍生品智库

数据来源:文华财经国际衍生品智库二、要点回顾

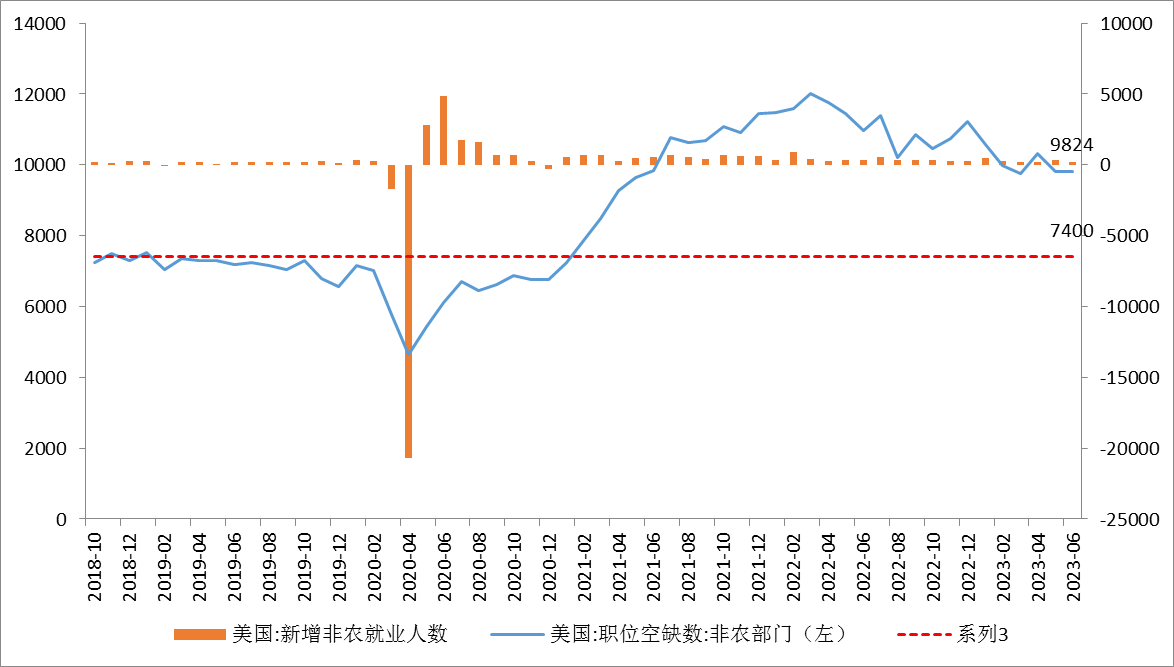

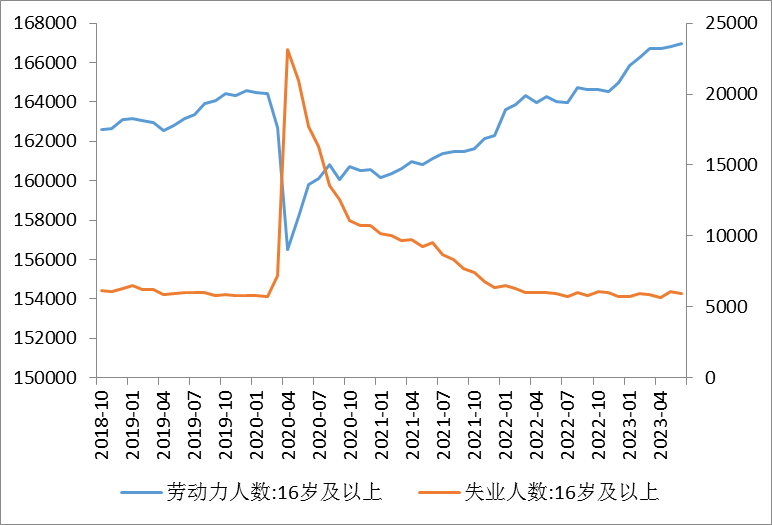

1、美国6月非农就业数据超预期回落,美国就业市场缺口加速补齐

7月6日,美国公布6月就业市场数据,小非农ADP就业人数变动,录得49.7万,大幅超出市场预期值22.5万和前值26.7万,为2022年2月以来最大增幅。随后7月7日公布6月大非农就业人口变动20.9万,较5月数值回落近10万,失业率小幅回落0.1%,平均工资同比增速与上月持平,同时5月JOLTS职位空缺较上月缩减49.6万,离疫情前高点仍有240万左右缺口。从数据来看,美国劳动力市场正在逐步冷却,就业缺口有望在4-5个月补齐。整体来看,这是一篇令市场非常振奋的非农就业报告,再次向市场表明美国就业市场的缺口在约束性利率政策的作用下按节奏补齐,扭转了此前一个月就业市场数据的反复波动,重新回到下降趋势之中。从我们的角度来看,非农就业数据反复波动,是解决职位缺口必然经历的一个环节,在限制性利率的压制下,就业市场缺口会从两个环节解决,一是职位需求减少,二是就业人数增加,供给增加和需求减少是驱动就业市场趋于平衡的核心点,非农就业人数减少表明需求在减弱,劳动力人数增加表明供给在增加。在供求关系作用下,5月和6月的就业市场数据进一步确认了美国就业缺口在加速填补,在缺口补齐之前,通胀仍然会表现出一定韧性,尤其是服务业方面主导的核心通胀。

图2:美国劳动力人数和失业人数

数据来源:同花顺iFinD国际衍生品智库

数据来源:同花顺iFinD国际衍生品智库图3:美国非农就业人数和职位空缺数

数据来源:同花顺iFinD国际衍生品智库

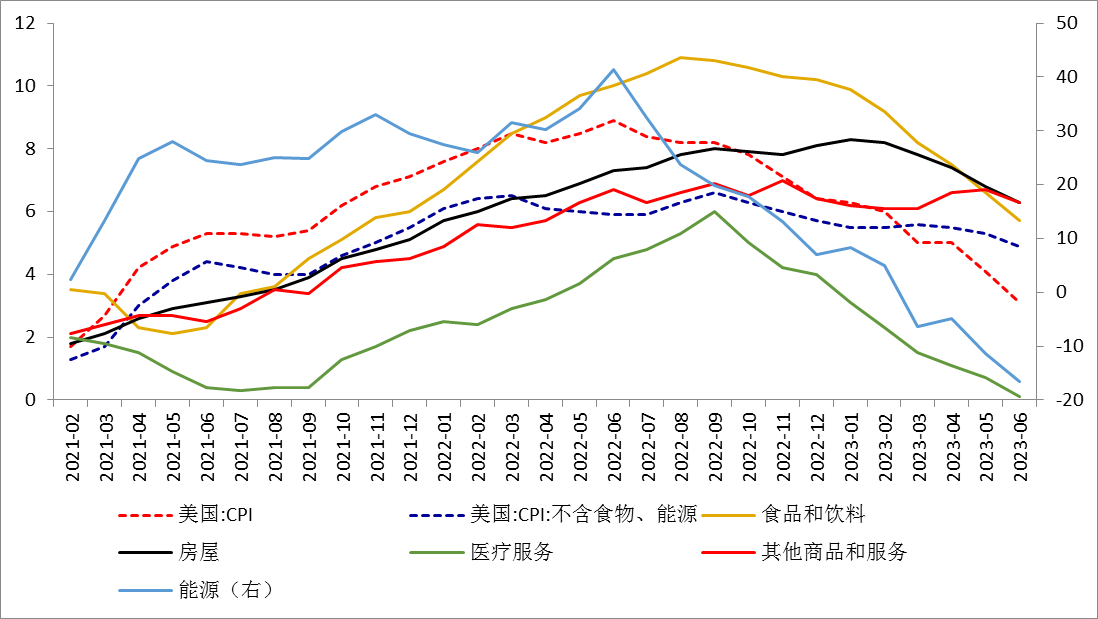

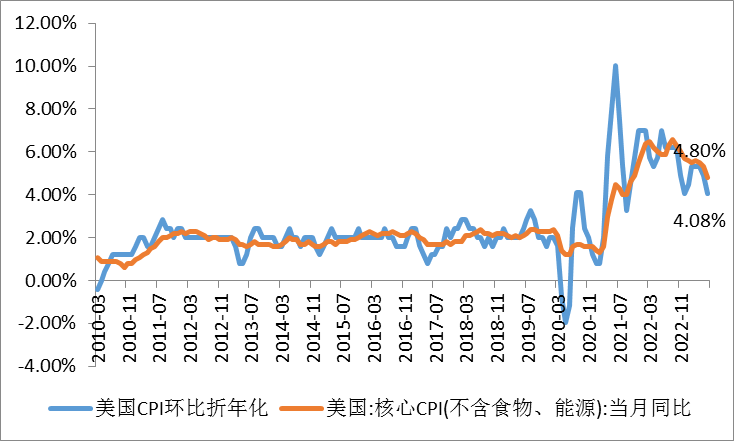

数据来源:同花顺iFinD国际衍生品智库2、 美国6月通胀超预期回落,鹰派加息预期减弱

7月12日,美国公布6月通胀数据,CPI同比增速录得3%,低于预期值3.1%和前值4%,核心CPI同比增速录得4.8%,低于市场预期值5%和前值5.3%,位于近两年最低水平。环比折年化的核心CPI增速下降至2022年12月份低点4.08%,按此趋势,7月有望回落至3.5%附近。从通胀结构来看,能源分项进一步下降至-16.5%,为通胀下行贡献主要力量,房屋和食品饮料虽然持续下行,但绝对值仍处于高位。2022年6月为通胀增速最高点,随后在加息作用下趋势性下行,高基数效应导致2023年上半年CPI逐月下降,随着基数效应减弱和能源价格反弹,叠加服务业部门通胀表现出较强韧性,预计7月后通胀有望止跌反弹,介于4%-6%区间波动。

图4:美国CPI及其分项

数据来源:同花顺iFinD国际衍生品智库

数据来源:同花顺iFinD国际衍生品智库图5:美国CPI及环比折年化走势

数据来源:同花顺iFinD国际衍生品智库

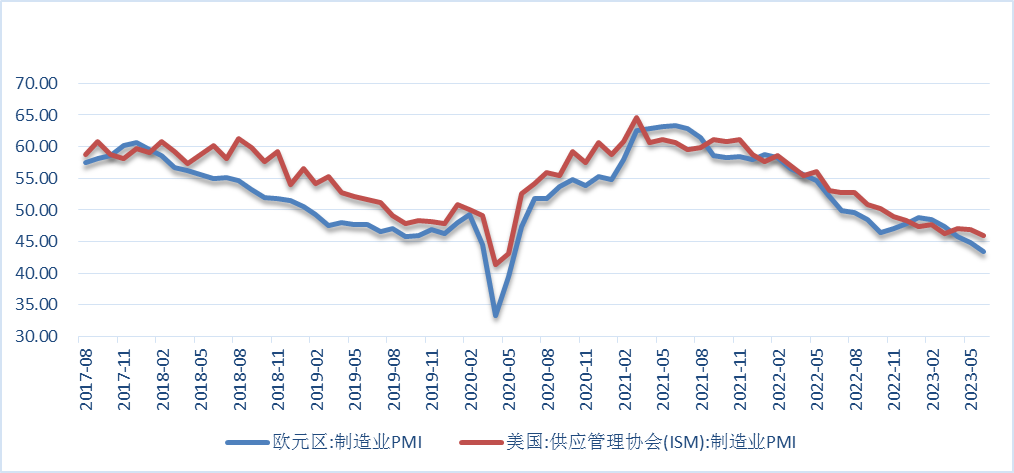

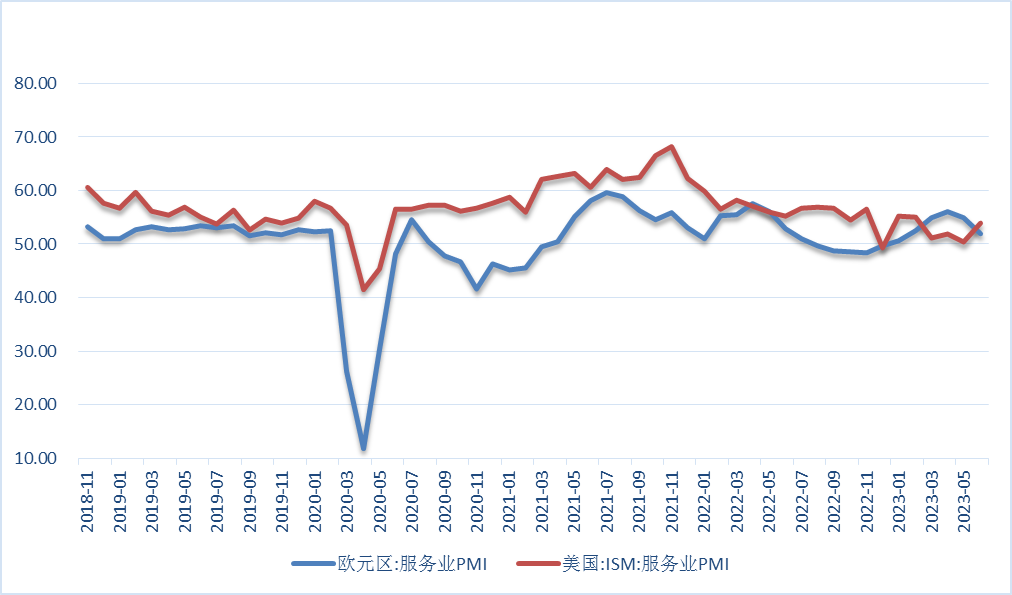

数据来源:同花顺iFinD国际衍生品智库3、 欧美制造业PMI持续下滑,制造业面临深度衰退压力

6月欧洲经济数据延续结构分化,制造业和服务业冰火两重天,欧元区6月制造业PMI录得43.4,较前值44.8大幅下降1.4个百分点,位于严重收缩区间,主要由制造业为主的德国贡献。欧元区6月服务业PMI录得52,较前值大幅下降3.1个百分点,仍然处于扩张区间,但下滑至荣枯线附近。美国6月ISM制造业PMI录得46,较前值46.9下降0.9个百分点,连续8个月位于荣枯线以下水平,并且即将迈入强收缩区间。令人意外的是美国6月ISM服务业PMI录得53.9,较前值50.3大幅增加3.6个百分点,扭转了为期三个月的下滑。欧美制造业在2022年加息以来持续下滑至冰点,面临深度衰退的压力,可类比于2008年金融危机前夕,考虑到紧缩货币政策的滞后效应仍会持续0.5-1年,预计美联储在7月利率决议会议加息后将进入观察期,毕竟制造业的下滑会持续带动食品、能源价格下降,增加劳动力供给,减少用工需求等,在一定程度上大幅抵消服务业部门的通胀。

图6:欧元区制造业PMI与美国ISM制造业PMI对比

数据来源:同花顺iFinD国际衍生品智库

数据来源:同花顺iFinD国际衍生品智库图7:欧元区服务业PMI与美国ISM服务业PMI对比

数据来源:同花顺iFinD国际衍生品智库

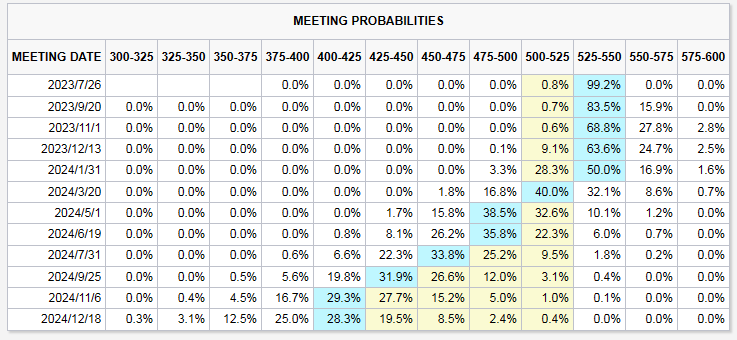

数据来源:同花顺iFinD国际衍生品智库4、美国7月议息会议在即,利率路径指引成市场关注点

自7月初以来,随着美国就业市场改善和通胀超预期下滑,市场扭转了此前美联储6月议息会议中释放的年内加息两次预期。截止日前市场已经开始交易加息边际减弱的预期,根据芝商所CME FedWatch工具显示,市场对7月加息25bp几乎板上钉钉,对于11月加息25bp的概率由前一周的53%降至27.8%,认为年内7月加息后美联储大概率进入平息周期,2024年3月降息的概率升至40%。7月20日美国公布的周度失业申请人数数据再度减少,并且美国财政部长耶伦在发言中警告不要仅仅根据6月份的CPI数据就过度乐观。市场在此关键时点开始对7月议息会议表示担忧,驱动美元指数大幅反弹,美国2年期国债收益率也进一步反弹至4.97%,收益率曲线倒挂程度进一步加深。

图8:FedWatch工具展示加息概率矩阵

数据来源:CME官网国际衍生品智库

数据来源:CME官网国际衍生品智库中期来看,随着美国债务上限的打破以及对政府支出计划的宽松约束,美国联邦政府债务增速未来1—3年均难以下行,意味着远端通胀韧性较强,变相宽松的财政政策削减美联储加息效果,根据测算,美国联邦政府债务余额增速2023-2025分别为7.4%、5.4%和5.5%,给远期通胀带来强有力支撑。我们看到即便6月CPI和核心CPI均延续趋势性下降,美联储仍然释放年内仍有2次加息的信号,其目的在于遏制远期通胀预期的抬升。7月的议息会议能否与市场预期一致修正这一指引成为市场关注的重点。我们认为短期美联储已经将利率加至非常高的水平,经济体中银行、地产、制造业等利率敏感部门已经显著受损,美联储大概率在发言中仍然延续鹰派指引,但是7月加息落地后,后续是否会进一步加息仍然取决于通胀反弹的力度,在弱反弹的情况下,美联储大概率年内会如市场预期一样进入平息周期,给贵金属价格中期上涨带来利多驱动。

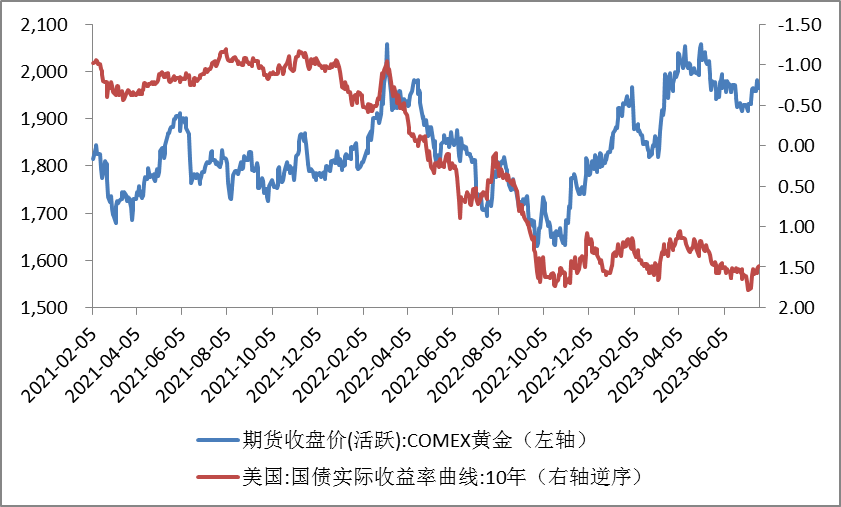

5、 实际利率顶部回落,贵金属本轮调整低点或已确认

6月下旬以来,在美联储官员纷纷发表鹰派加息的观点后,市场对于美联储年内剩余两次加息深信不疑,美元指数和美债实际利率再次展开一轮反弹,美国实际利率本轮上涨创出新高1.79%(2022年10月高位(1.7%-1.75%区间),驱动黄金价格6月末调整至本轮新低1900美元/盎司附近。随后在美国6月CPI超预期回落和非农就业市场超预期降温的驱动下见顶回落,截至目前已经下降至1.49%,基本确认本轮实际利率上涨趋势结束,意味着贵金属的调整低点或已确认。

实际利率下降的过程或许仍然会面临诸多坎坷,例如,美联储7月议息会议到底释放什么样的利率指引,到底是进一步遏制通胀预期呢还是如市场预期一致直接告诉市场进入平息周期?此外,美国7月后的通胀大概率会开始反弹,反弹力度和持续时间长度成为扰动市场预期的不确定性因素。未来一个月来看,市场已经充分计价7月加息25bp和年内进入平息周期的预期,若美联储议息会议表现的超预期鹰派,或许实际利率短期仍会在高位反复,贵金属价格仍然面临阶段性调整压力;反之,若联储主席鲍威尔告诉市场7月议息后进入观察期,则美国名义利率将进一步下行,而中长期通胀预期随着基数效应走弱和美国债务上限突破带来的通胀韧性而有望维持高位,实际利率或将持续回落,叠加美元信用的担忧带来美元指数趋势性下降,贵金属价格将进一步延续上涨趋势。无论哪种结果,我们认为贵金属价格本轮调整低点已经确认,7月或迎来再次做多的机会,建议在CMX黄金价格回调至1950美元/盎司附近后可布局长线做多机会,CMX白银调整至24美元/盎司附近可重新做多。

图9:美国十债实际利率和CMX黄金价格走势

数据来源:同花顺iFinD国际衍生品智库

数据来源:同花顺iFinD国际衍生品智库图10:美元指数和CMX黄金价格走势

数据来源:同花顺iFinD国际衍生品智库

数据来源:同花顺iFinD国际衍生品智库三、基金持仓数据

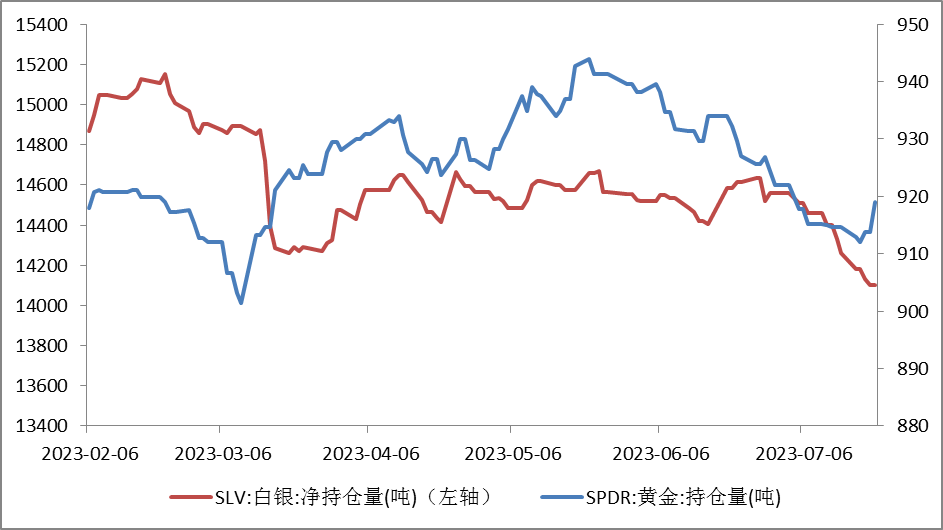

SPDR Gold Trust截至7月21日,黄金ETF持仓量为919吨,周增加6.2吨,较7月初减少2.9吨。同时,Shares Silver Trust白银ETF持仓量为14099.4吨,周减少34.2吨,较7月初减少461.4吨。

图11:SODR黄金基金持仓和SLV白银基金持仓

数据来源:同花顺iFinD国际衍生品智库

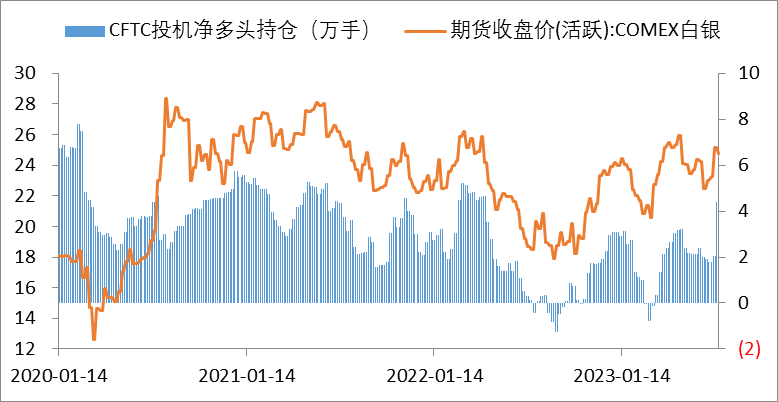

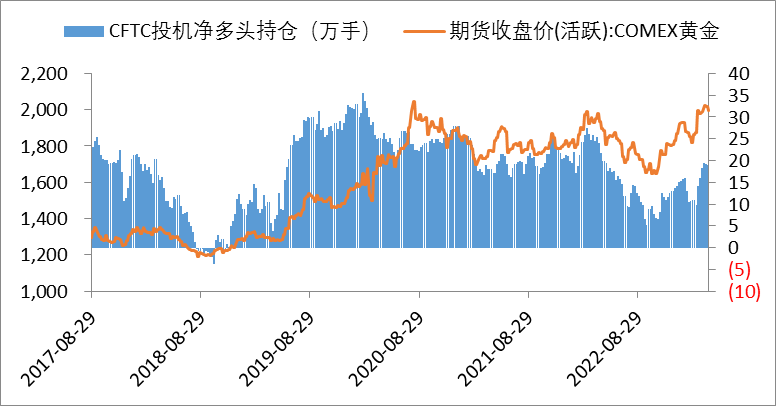

数据来源:同花顺iFinD国际衍生品智库美国商品期货交易委员会(CFTC)数据显示,截至7月22日当周,COMEX黄金投机者将净多头头寸增加2.76万手,至19.33万手,白银投机者将净多头头寸增加2.36万手,至4.39万手。可见对冲基金等投机多头对于美联储的鹰派加息仍有所担忧,即便在美元指数技术性破位的情况下,仍未有足够动力去推动贵金属价格走高。

图12:CFTC白银投机净多头持仓和CMX白银价格走势

数据来源:同花顺iFinD国际衍生品智库

数据来源:同花顺iFinD国际衍生品智库图13:CFTC黄金投机净多头持仓和CMX黄金价格走势

数据来源:同花顺iFinD国际衍生品智库

数据来源:同花顺iFinD国际衍生品智库四、未来展望

国际衍生品智库分析师认为,展望未来一个月,贵金属价格将延续上涨趋势,但上涨路径仍然面临一定的不确定性扰动,比如美联储在7月利率决议会议中所释放的利率指引,以及7月的CPI和PCE核心物价指数反弹幅度,这些将成为美联储主席鲍威尔实际决策的依据,若物价反弹的幅度超预期强劲,或许市场会进一步修正预期,贵金属价格仍将面临调整风险。目前市场的预期为7月加息一次,随后年内进入平息周期,2024年初进入降息周期,若美联储释放如市场预期一致的利率路径,则贵金属价格将会持续上涨,CMX黄金价格有望进一步上涨至前高2050-2100美元/盎司区间,CMX白银在工业需求的驱动下有望创出新高。因此,从策略角度来看,建议在1950美元/盎司附近布局CMX黄金中长线做多机会,23.5-24美元/盎司区间分批布局CMX白银中长线做多机会。